一、了解欧洲VAT的基本概念和适用规则

VAT定义:VAT即增值税,是欧洲各国普遍征收的一种流转税。

适用规则:欧洲各国的VAT规定存在差异,卖家需要了解每个国家的VAT适用规则、税率和起征点等信息。一般来说,卖家需要根据销售额或交易数量达到一定阈值后,在相应的国家注册并获得VAT号码。

二、准备VAT申报所需材料

公司注册文件:包括公司营业执照、公司章程等。

法人身份证明:如身份证、护照等。

销售数据:包括销售记录、发票等,用于计算应缴纳的VAT。

银行账户信息:用于缴纳VAT的银行账户信息。

三、注册VAT税号

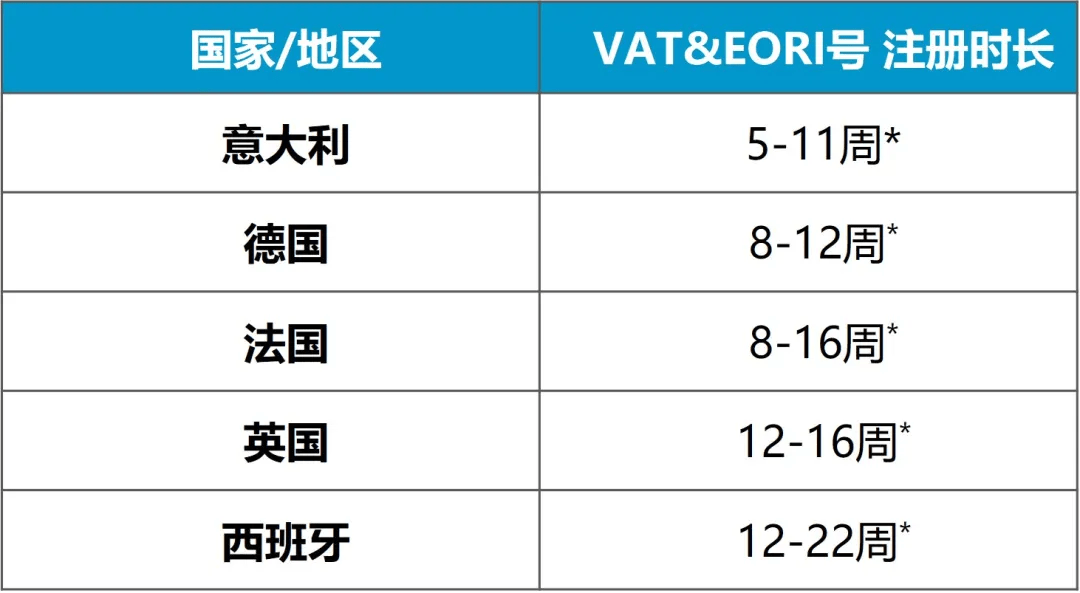

选择注册国家:根据销售额或业务需要,选择需要注册VAT的国家。

提交注册申请:向目标国家的税务机构提交VAT注册申请,包括必要的文件和申请表格。

等待审核:税务机构会对申请进行审核,审核通过后颁发VAT税号。

四、使用亚马逊提供的VAT申报工具和服务

VAT计算工具:利用亚马逊提供的VAT计算工具,根据销售数据和税率计算应缴纳的VAT。

报表导出功能:导出销售报表,用于支持VAT申报。

与第三方税务顾问合作:如有需要,可以与亚马逊合作的第三方税务顾问合作,获取专业的VAT申报建议和服务。

五、提交VAT申报表

确定申报周期:不同国家对VAT申报的周期有所不同,如每月、每季度或每年。卖家需要了解并遵守各国的要求。

填写申报表:根据销售数据和税率,填写VAT申报表。确保信息的准确性和完整性。

提交申报表:将填写好的申报表提交给目标国家的税务机构。可以通过亚马逊平台或税务机构的官方网站进行提交。

六、跟踪申报状态并缴纳税款

跟踪申报状态:提交申报表后,跟踪申报状态,确保税务机构已接收并处理申报表。

缴纳税款:根据申报表的结果,缴纳应缴纳的VAT税款。可以通过银行账户转账等方式进行缴纳。

七、定期审查和更新VAT信息

审查VAT信息:定期审查VAT信息,包括税率变动、起征点调整以及任何新的法规要求。

更新VAT信息:根据审查结果,及时更新VAT信息,确保申报的准确性和合规性。

八、合规培训和教育

了解VAT申报的基本原则和流程:通过培训和教育,了解VAT申报的基本原则和流程,提高申报准确性和合规性。

遵守各国VAT规定:确保遵守各国VAT规定,避免申报错误和罚款。