2024年4月24日,航运界的巨头们如马士基、达飞和赫伯罗特纷纷掀起涨价风暴,部分航线的涨幅惊人地接近70%。在这波调整中,一个40英尺的集装箱的运价飙升至高达2000美元,涉及美国、南美及红海等关键航线。紧接着,在5月10日,达飞轮船在官网上挥笔定金,从6月1日起再次上调亚洲至北欧的新FAK费率:20英尺集装箱需3200美元,而40尺柜——包括高柜和冷藏箱——则需6000美元。与前一个月相比,价格分别暴涨了500美元和1000美元。与此同时,马士基也在6月跟进涨价,将上海至鹿特丹的FAK报价定为2875美元和5600美元,竞争对手极羽科技线上的报价则为3150美元和4900美元。

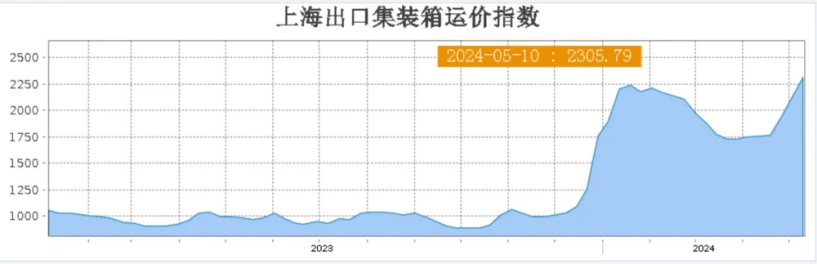

自2024年3月中旬以来,上海出口集装箱运价指数已悄然累计上涨超过30%,欧线集运(2406)的价格甚至翻了一番还多。

(图片来源:上海航运交易所)

随着运价的攀升,二级市场的投资热情也如火如荼。

中远海控作为集装箱行业(以下简称为“集运”)的翘楚,在16个月的低迷后,于2024年迎来了势如破竹地反弹。其A股股价自年初以来已飙升近50%,市值膨胀至2280亿元;而在港股市场,其股价的累计涨幅更是达到惊人的60%。 回首2023年11月29日,妙投曾在专栏《中远海控,难涨难跌》里表示,市场已对中远海控的悲观预期做了过多的定价,其下跌空间有限,但考虑到未来几年集装箱运输可能继续低迷,中远海控短期内大涨的可能性不高。 然而,市场的实际表现却颠覆了所有预期,这背后究竟隐藏着怎样的市场逻辑?中远海控是否真的就此翻身?

1、绕航+船东控舱

在今年二季度的集运市场中,红海紧张局势持续升级,叠加船东控舱的精明策略,暂时平衡了集运供需之间的天平。

从4月起,40英尺集装箱的价格从2200-2300美元跳升至2500-2700美元。这背后的动因复杂且多维,首先是多地地缘冲突导致红海局势持续紧张。

航运需求的根本驱动力是运量与运距的双重作用。从去年10月底开始,也门胡塞武装对红海的不定期袭击已直接影响到了欧洲的主要航线。船舶被迫绕行好望角,拉长了运距,也相应推高了运输需求与集运价格。

红海,作为连接苏伊士运河与亚丁湾的关键通道,对亚欧贸易至关重要。目前,目前避开红海海域的主要替代方案是绕道好望角,国贸期货表示,具体路线为中国-马六甲海峡-印度洋-好望角海峡-南大西洋-西非海岸-北大西洋-欧洲,这种绕行需要多走7天左右,大约绕行8000海里,整体成本增加15%左右,对短期运费会产生较大的影响。

另一个关键因素是,船东主动控制运力,抬升运价。

船东之所以有控价的权利,主要因为集运这个行业经过多年竞争演变已经形成了寡头格局,如2M(马士基与地中海航运)、OCEAN联盟(中远海运集团、达飞轮船、长荣海运)、THE联盟(赫伯罗特、海洋网联船务、HMM、阳明海运)等,共同控制着全球超过8成的运力。

这些船东往往使用结盟并共享船舶(舱位)的形式,来节省支线运输成本,以及通过一系列操作,稳定运价。如果跌破了船公司的成本价,船东会采取提高空舱比例、停航和拆解老旧船舶方式控制运力规模。

特别是在五一假期期间,船公司通过增加空白航班的比例约15%~20%,令北美航线的舱位一度紧张。

另一方面,需求端也略显回暖。随着法国奥运会的备货需求和中国汽车出口的增加——2024年一季度出口汽车132.4万辆,同比增长33.2%。

因此,在红海的持续紧张局势和需求端的逐步回升之下,船东们有足够的底气调整运价。 而中远海控的股价反弹,除了运价的上涨,还得益于其估值底的逐渐提高。

2、估值底在拔高

中远海控的发展历程可谓是一段波澜壮阔的航运史。

最初作为中国远洋的延续,公司主要聚焦于集装箱运输,树立起专业的集运服务商形象。2007年的转折点来自对母公司干散货的收购,这一举动使得中远海控跨越成为一个集运与散运并存的综合航运巨头。

然而,全球金融危机的冲击使得海运行业步入寒冬,中远海控也未能幸免,2011至2012年间累计亏损高达200亿元,一时间被标榜为A股市场的“亏损王”。这一段历史不仅显现了运价与供需关系的紧密纠缠,也突显了海运业周期性波动对企业经营的极大考验。

到了2015年末,中远海控与中海集团合并重组,剥离了干散等非核心业务,决定回归并加强集装箱运输这一根本业务。2016年,公司船队规模扩展到300艘以上,随着更名为“中远海控”,它快速崛起为全球第四大集装箱运输公司。

自那时以来,中远海控的主要业务集中在两大类领域,即集装箱航运及相关业务以及集装箱码头。其中,集装箱航运约占公司营收的95%左右。

中远海控的盈利规模主要受两大因素影响:一是集运运价,即单箱收入的波动;二是单箱成本,涵盖设备及货物运输成本、航程成本及船舶成本。

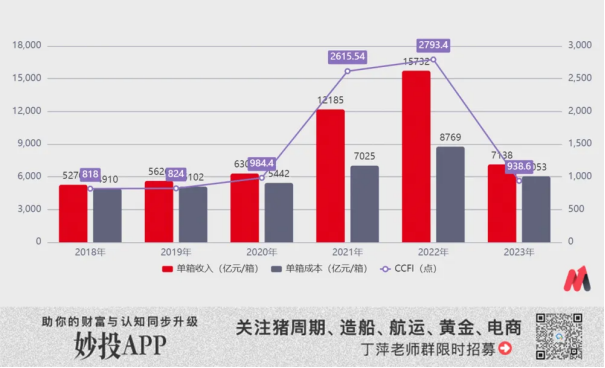

单箱收入与集运景气度紧密相关。2018年-2023年,CCFI(中国出口集装箱运价指数)全年均值分别为818点、824点、984.4点、2616点、2793点和938.6点,中远海控单箱运费收入分别为5270亿元、5626亿元、6301亿元、12185亿元、15732亿元和7138亿元,两者高度正相关。

不过中远海控通过签订长期协议客户以稳定收入,这些长协价格通常为1至2年期,保证了一定的收入稳定性。

中远海控的单箱成本和单箱运费也是成正比例的,当集运景气度升高,集装箱费用和船舶租金也会水涨船高,反之亦然。

(数据来源:公司公告)

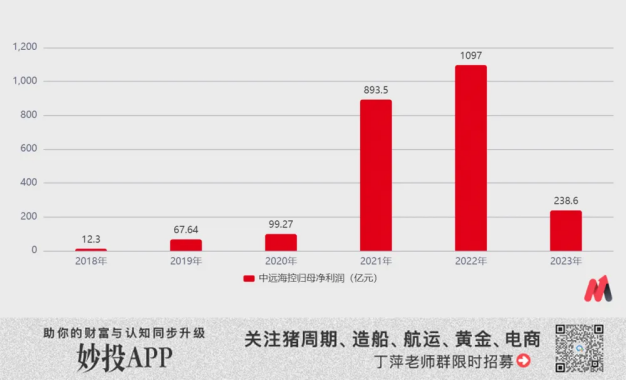

2023年,中远海控的业绩表现显然折射出了集运市场的波动性。根据CCFI全年均值938.6点,中远海控的集装箱总运量达到了2355.5万标箱,实现归母净利润238.6亿元。展望2024年,妙投假设CCFI保持与2023年相同的水平,中远海控保守情况下预计能够实现大约200亿元的归母净利润。

(数据来源:公司公告)

归母净利润规模的预测有助于判断中远海控的估值下限究竟在哪里。

强周期行业由于盈利的波动性较大,PB估值更为合适。在2017-2019年行业尚未爆发的时期,中远海控的最低PB估值为1.67X。在相对估值较为稳定的2019年,中远海控的平均PB为2.04X。目前,中远海控PB降至1.11X左右,2023年1月最低降至了0.73X。(图表来源:乌龟量化)

为保守起见,以中远海控历史最低估值为锚,则给予中远海控合理PB估值0.73X。

截至2023年末,中远海控净资产为2432亿元,预计2024年归母净利润为200亿元,则中远海控2024年末净资产累计2482亿元(分红可以忽略),按照0.73倍PB,中远海控A股合理市值为1921亿元,估值底正在提升。

这一估值提升的逻辑是,即使在周期下行周期,中远海控也仍保持盈利,其净资产在持续增加,从而抬高其估值下限。

集运运价反弹和估值底提升,是中远海控股价近期反弹的主因。当然我们也不能忽视另一个因素,就是高股息配置逻辑。

在不确定性增大的环境下,高股息的资产因其稳健的盈利和防御波动的能力而变得尤为吸引人。

根据中远海控2023年的派息政策,每股红利为0.75元。以目前的收盘价计算,其A股的静态股息率为5.5%。虽然这一比率远低于去年的25%,但在高增长行业稀缺和市场不稳的环境下,它仍然被视为高分红股票,备受投资者青睐。至于中远海控是否迎来反转,还要判断集运的走势。

3、反转的概率不高

绕航叠加船东控舱,供需关系短期改善,但并未改变集运市场“宽供给、弱需求”的局面。

航运业作为一个标志性的周期性行业,其周期的判断主要基于供需两个关键因素的变动。在需求端,如前文所述,主要看运量和运距。这里,运量受到全球经济和贸易状况的直接影响,而运距则由航线的选择和可能的绕航决定。

在供给方面,未来一段时间内的集装箱船舶运力(TEU)可以通过下列公式估算:下一期集装箱船舶运力(TEU)=当前现有集装箱运力(TEU)+新船交付量(TEU)—船舶拆解量(TEU)。

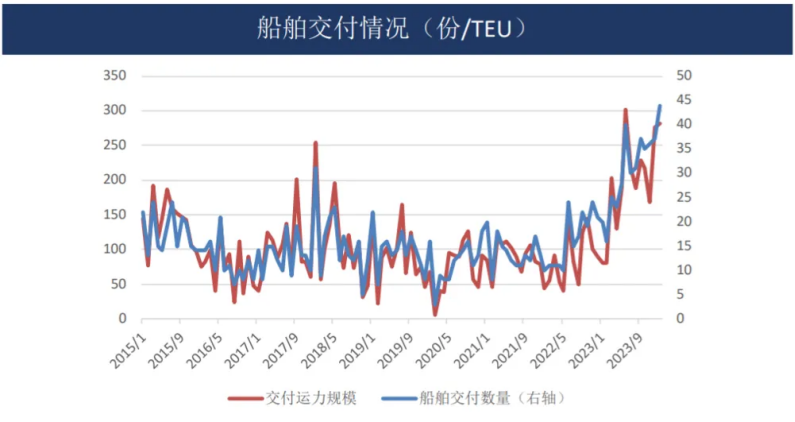

新船的交付量是衡量市场即期新增运力的重要指标,而船舶拆解量则反映了市场中退出的船舶运力。新船的交付量通常由在手订单占现有运力的比例来衡量,这反映了市场对未来运力需求的预期。

疫情后集运市场的兴旺和集装箱船租金的上涨,导致新船订单量从2020年11月开始逐步放量。这些船舶通常需要14到20个月的建造周期,因此,这些订单的集中交付会发生在2023年和2024年。截至2024年3月,全球已累计交付了429艘新船,订单规模达到了431.4万TEU,这将对未来的供需平衡产生重要影响。

(图表来源:广发期货)

随着集装箱订单陆续交付,全球集装箱运力也在逐渐上升。

Wind数据显示,截至2024年5月13日,全球集装箱总运力约2965.08万TEU,总运力同比增长10.2%。尽管总运力在增加,但由于船东策略性地控舱以及航线绕行,实际可用运力仍显紧张。然而,这种绕行吸收的运力是有限的,随着新船的持续交付,集运供给将逐步从平衡转向宽松。

截至2024年3月,集装箱船手持订单规模约624.2万TEU,占集装箱总运力规模的21%。据克拉克森预测,2024年新船交付量约为255.7万TEU,同时拆解量达68.3万TEU,预计全年全球船队运力净增加187.4万TEU至2967.1万TEU,较2023年增长6.7%。

2024年前3个月集装箱运力交付了72.35万TEU,下半年运力将加速释放——(12000+TEU船舶)1-6月预计交付98.16万TEU;1-8月预计交付131万TEU,1-10月预计交付158万TEU,1-12月预计交付187.4万TEU(华泰期货)。

由此可见,未来集运市场面临过剩风险。尽管船东可能通过空舱和减少航线来控制运力,这些措施或许能够稳定运价,但除非需求端出现显著提升,否则集运市场难以实现大的反转。

目前需求端的表现并不乐观。中国的出口需求主要依赖于欧美市场,而进口需求也受到这些国家经济总需求的影响,包括经济增长、国民收入、购买力及消费预期等因素。

2024年4月,欧洲经济指标整体变化不大,欧元区PMI虽小幅提升,但整体仍显疲弱。美国的PMI数据同样回落,消费者信心指数虽有所改善,但制造业和新订单PMI均跌破了荣枯线50点。

综上所述,随着运力缺口的逐步填补以及需求景气度不高,集运市场的基本面趋向恶化,这意味着集运市场难以迎来反转,从而限制了中远海控的估值上限。

总而言之,中长期视角下,中远海控估值相对便宜,向下的空间有限,但考虑到集运短期内难以反转,市场对其估值上限的预期也应该适度降低。

短期来看,中远海控反弹行情能否持续,主要关注以下三点:

一是市场风格的变化。市场不确定性越强,高股息配置逻辑也越强;反之亦然;

二是红海局势的进展。如果地缘政治事件扰动持续,红海短期难以复航,集运运力也会有所支撑;如果中东没有进一步恶化,红海事件缓解,中远海控反弹趋势也将结束;

三是船东涨价的持续性和力度。船东如果持续推高运价,且加大调价力度,将成为推动市场情绪向好的重要因素。相反,如果涨价动作停滞不前或力度减弱,市场将面临调整压力。