巴西市场在业内来说“潜力大、后劲足、未来前景不可估量”,其电子商务的潜力不言而喻。然而,进入这一市场并非易事,尤其是税务这一块,很多跨境卖家对巴西相关政策不清晰,疑问重重。

近期有消息称,为进一步加强对Shopee、SHEIN等电商平台税收情况的监管,巴西政府正计划成立一个小组委员会。该小组将被称为“防止和打击逃税特别小组委员会”,并将在众议院工业、商业和服务委员会的领导下开展工作。除了检查公司是否缴纳应缴税款外,小组委员会还将监督联邦税务局和其他机构开展的税收工作。

税务问题,似乎永远都是跨境卖家出海路上绕不开的一座大山。

小元巴西税务系列已经出了多期,感兴趣的卖家可以回顾一下往期文章。

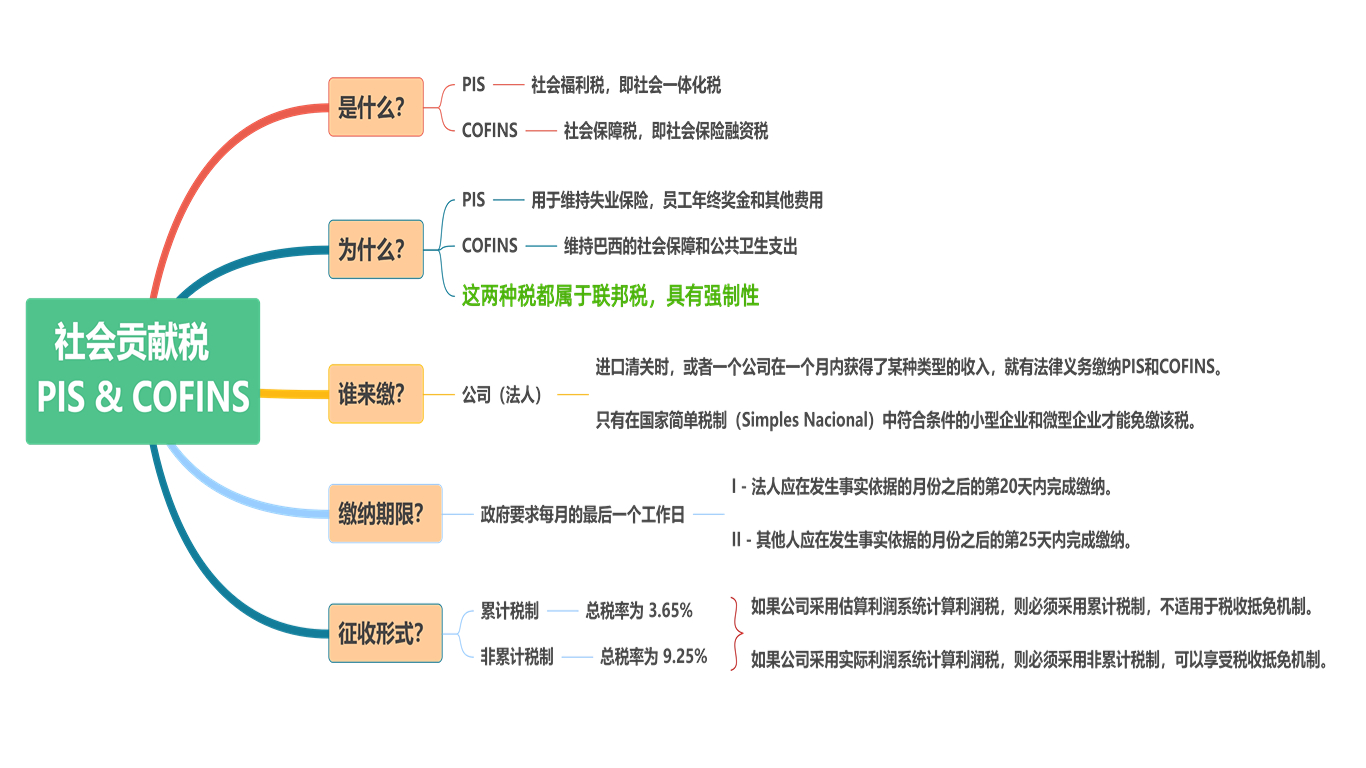

咱们今天呢就一起来了解巴西的社会贡献税(PIS和COFINS)。

PIS和COFINS与所得税一样,都属于联邦税。PIS的葡语全名为PROGRAMADE INTEGRAÇÃOSOCIAL,即社会一体化费。COFINS的葡语全名为CONTRIBUIÇÃOPARA O FINANCIAMENTO DA SEGURIDADE SOCIAL,即社会保险融资贡献费。

较为简单的理解是,这两种税费都属于收入税,即针对企业收入征收的税金。当企业产生收入以及进口清关时需缴纳PIS和COFINS。

PIS和COFINS的税基为企业每月的收入,税率则根据企业的所得税税制而定。PIS和COFINS分为累计制和非累计制两种,累计税制下总税率为 3.65%,非累计税制下总税率为 9.25%。

累计税制:基于法人实体的总收入,不考虑任何抵扣;适用于根据设定利润或假定利润进行所得税核算的企业;税费共计=PIS(0.65%)+(COFINS:3%)=3.65%

非累计税制:企业的所得税基础是实际利润(Lucro Real);适用于该制度的企业不仅需要计算每月的营业额来进行税收缴纳,还需要考虑该期间内的采购累计额;税费共计=PIS(1.65%)+Cofins(7.6%)=9.25%

PIS与COFINS计算方式

累计制税税费计算

一家公司购买了R$6000的商品,以R$10000卖出该商品,那么要缴纳的PIS为:10000*0.65%=65,COFINS:10000*3%=300

总缴纳R$:65+300=365

非累计税制税费计算

一家公司购买了R$6000的商品,以R$10000卖出该商品,那么购买时6000就已经产生Crédito(可抵扣税款):

PIS:6000*1.65%=99,COFINS:6000*7.6%=456

然后销售10000,要缴纳的PIS为:10000*1.65%=R$165,这时需要减去购买时可以用来抵扣的PIS为R$99

那么实际应缴的PIS为:165-99=R$66(累计税制下为R$65)

此时需要缴纳的 COFINS为:10000*7.6%=R$760,减去购买时可以用来抵扣的R$456

实际应缴纳的COFINS为760-456=R$304(累计税制下为R$300)

总缴纳R$:66+304=370

巴西市场遍地都是值得挖掘的新商机,但无论选择哪一个市场,掘金之路不可能尽是坦途,都会面对风险和挑战。对于卖家来说,积极了解和遵守当地法律和平台规定能有效的降低出海风险,在出海之路上才能行稳致远。

您还想看小元分享哪些内容呢?记得后台告诉小元喔~