本文要点:

· 财报基本数据

· 360金融的技术优势

· 360金融如何赋能B端?

谋定后动、弯道超车、短短三年完成从0到1……去年年底360金融赴美上市,风口浪尖之下多是溢美之词。其在 2016 年 7 月对外亮相,2018 年 9 月正式分拆独立。享受到消费金融的红利之后又陆续延展出了分期商城、小微贷款等业务线。

在“集中资源”“小步快走”的节奏下,360金融成功登陆二级市场,如今也发布了上市之后的首份财报。

细看这份财报,我们发现了一些360金融之所以进场晚但却效率高的秘密,也回答了这样一个问题:年净利润增长近10倍,360金融做了些什么?

「基本数据」

「基本数据」

财报显示,公司在2018年第四季度净收入达到15.7亿元,同比增长261%;非通用准则下(Non-GAAP)净利润6.7亿元,相比较17年四季度的1.49亿增长352%。

从2018年全年来看,360金融全年录得净收入44.5亿元,同比增长464%;非通用准则下净利润达到18亿元,同比增长近10倍。

不同于传统的金融机构,360金融在诞生之初就将自己定位于金融科技公司。背靠合作伙伴360集团,360金融在大数据分析、人工智能、风控技术手段等方面具有天然的优势。而这方面的优势也逐渐体现在公司业绩表现中。

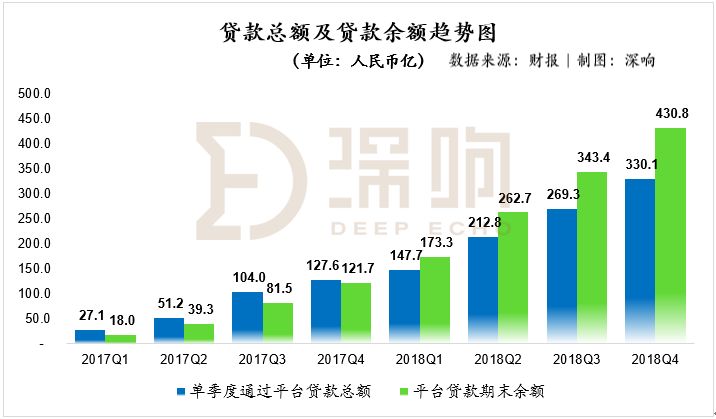

一组关于业务的数字格外重要:360金融2018年全年撮合贷款总额959.8亿元,相比较2017年增长210%;年末贷款余额为430.8亿,相比2017年末的121.7亿增长254%。

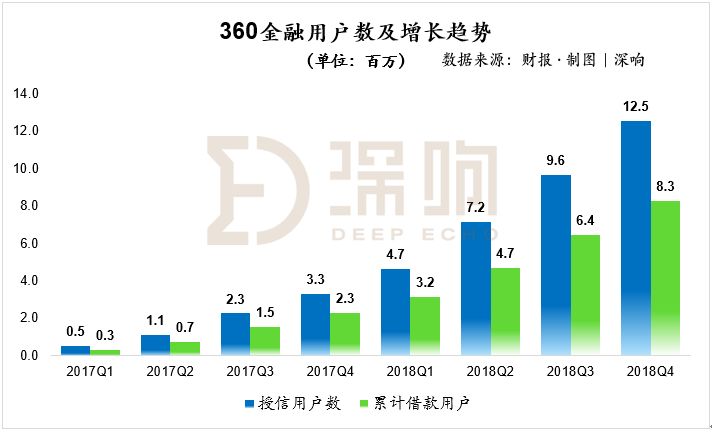

而在用户数据方面,截止18年12月31日,累计授信用户数为1254万人,相比较2017年末的330万增长280%;累计借款用户828万人,相比较17年末增长262%。

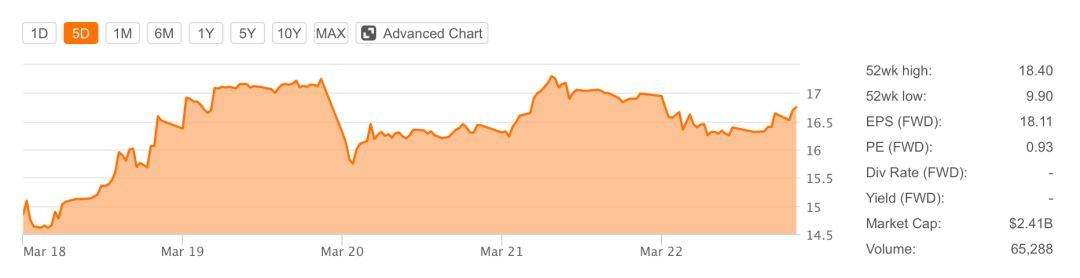

随着资本市场对360金融经营模式理解的不断加深,也对公司近期的表现给与了积极反应。公司股价在最近一周内上涨超过30%,而花旗及中信建投国际在近期的投研报告中,也对公司给予 “买入”评级。

「技术的力量」

360金融在贷款总额和用户数量上能够一路高歌猛进,实际上离不开其通过自身技术优势,在资金端以及用户端建立起来的高护城河。

众所周知,去金融化,赋能C端和B端,是金融科技公司在未来很长一段时间的发展趋势。而360金融将自己定位为“致力于连接借款用户与金融合作伙伴的科技平台”符合行业的发展趋势。

互联网消费金融的商业逻辑是平台以一定的资金成本获取资金,然后将资金贷款给C端用户,收取利息,平台赚取资金成本与利息之间的差价。而能够以较低的成本获取更多的资金,再将这些资金贷款给更多的用户,成为平台持续增长的关键。

在目前的市场环境下,“结构性调整”的主基调对中国机构资金的流动性和资金成本产生了较大的影响。市场上主要的金融机构都处于资金面相对紧张的状况,资金成本也随之水涨船高。而另一方面,随着互联网金融行业一系列规范性文件的下发,以及P2P暴雷等带来的行业波动,也使得资金方在选择合作平台机构时提出了更高的要求。

金融机构在当下选择合作平台时,不仅对成本要求更高,同时更加注重资金的安全性以及合作平台的风险控制能力。

背靠合作伙伴360集团在网络安全技术和大数据方面多年积累下来的技术优势,360金融在风险管理方面具有天然的优势——

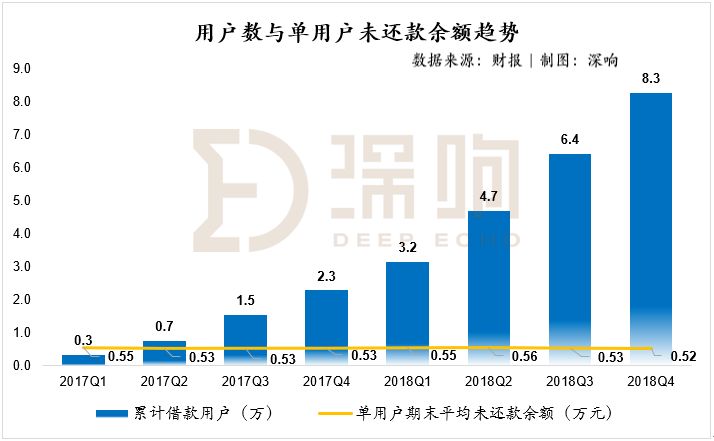

公司在工具层面引入了复杂关系网络分析、无监督极机器学习以及全自动化建模等技术,通过自动化的智能风控手段对客户的全生命周期进行风险识别。基于以上技术优势,公司在贷款总额及用户数量大幅增长下,M3+(90天以上)逾期率保持在0.92%的低水平位置;而同时单用户期末平均未还款余额也保持在了比较平稳的水平。

单用户期末平均未还款余额是用当期末贷款余额总数除以当期末累计借款用户数,体现的是平均单个借款用户在期末欠平台贷款的金额。这个指标的核心体现的是公司控制用户还款水平的能力。

360金融在过去2年内,借款总额以及借款人数量都迅速增长的情况下,平均单个客户借款余额仍保持了稳定的水平(5000元左右),说明公司在筛选用户质量,以及甄别用户还款能力方面存在较强的优势。

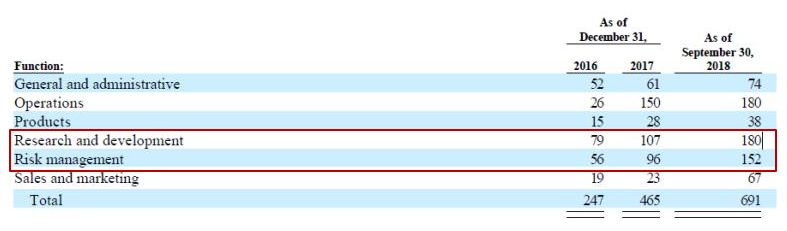

而另一方面,公司自身在风险管理及技术研发方面也投入了大量资源。根据公司招股书披露,截止2018年9月30日,公司从事风险管理及研发的人员总数量达到332人,占公司总人数的48%。

正是基于以上技术优势及风险控制能力,使得360金融在复杂的市场环境下,可以从合作金融机构方以较低的资金成本获取更大的授信额度。截止18年末,360金融机构资金占比达78%,较招股书中披露的73%持续上升。而这一数字也是高于已上市竞争企业披露的比例。

在用户获取方面,360金融无论在授信用户数以及累计借款用户数上相比较2017年均实现了2倍以上的增长。

从目前已经上市的互联网金融公司披露的数据来看,在过去几个季度中新增用户数量呈现放缓趋势。一方面是由于在18年整体市场环境下,资金端供给紧张,公司无法满足更多用户的资金需求。而更重要的是,随着资金成本提高,逾期、坏账比例的增加,使整体成本骤然增加,平台必须在资源投入与盈利水平之间做出选择。

360金融CEO徐军在媒体沟通会中告诉「深响」:“我们看市场费用更看成是一种投资,而不是一个费用。我很高兴2018年市场这么困难我们依然有能力投资,投资是一种能力。我们在这个里面也算是享受到一波流量红利,积累了很多客户。”

而从用户角度来看,在选择平台的过程中,不仅关注利息的高低,更关注平台的整体服务能力。360金融作为一家金融科技公司,通过将大数据、人工智能等技术应用于产品中,在高质量用户获取、借款流程自动化、以及风险管理方面为客户提供了更简洁及优化的用户体验。

公司副总裁郑彦在之前参加互联网金融协会主办的交流会中提到:“360金融97%左右的交易和申请都是通过系统自动审核,这对客户的整体体验非常重要。”

而公司对用户的服务能力,也体现在老用户对于公司的业绩贡献比例上。财报显示,2018年360金融用户复贷率为57.9%,较2017年持续提升。老用户的复贷率本身就是衡量平台用户服务能力的一个重要指标。只有老用户复贷率的不断提升,才能保证平台稳定的增长。

「赋能B端」

360金融在努力寻求用户增长,贷款规模增长的同时,也在积极进行产品创新。

360金融CEO徐军在财报中表示:“除了主营业务的卓越表现之外,在2019年,我们将在金融科技开放平台等领域做探索,以及提升小微企业的贷款,我们相信这些新尝试有助于业务生态的未来增长,夯实公司的市场领先地位。”

正是在这样的背景下,360金融在2018年9月上线了两款产品,基于分期电商场景的 “360分期”以及面向小微企业贷款的 “360小微贷”。

“360分期”作为“360借条”的互补,旨在探索金融产品在不同消费场景下的新商业模式。之前,在“360借条”中,公司加入了商城板块,在向用户提供消费贷款的同时尝试拼购业务;而9月份上线的“360分期”,则是分期消费在传统电商模式下的应用。

而同样是9月份上线的“360小微贷”,则是360金融践行金融科技公司赋能小微企业的重要产品。

事实上,2019年以来,随着《中共中央国务院关于坚持农业农村优先发展做好“三农”工作的若干意见》、《中国银保监会关于进一步加强金融服务民营企业的有关工作通知》等政策的相继出台,国家对于助力农村经济,服务小微企业的目标也越来越明确。

公开报道显示,目前中国几千万小微企业中,只有12%左右的中小企业能够获得银行贷款。而小微企业获得银行贷款的利率却高达13%以上,小微企业融资缺口在20万亿以上。而缺乏可靠的数据导致风险难控制是小微企业贷款难的症结所在。

360金融引入企业发票信息、税务信息、企业第三方支付信息以及企业留存在ERP、B2B平台上的数据,并通过大数据将这些信息进行整合、加工、模型化,来解决小微企业信用风险难以甄别的问题。

而通过布局小微企业贷款市场,也将给360金融在未来带来巨大的增长空间。徐军表示:“这个市场本身比消费金融还要大3倍,消费金融是10万亿左右的市场,这个市场体量将在30-40万亿。”

360金融在财报中给出的2019年收入指引在80-85亿之间,比较18年增长近一倍。而360金融方面也强调,“公司在多元化产品、平台、大数据方面的能力,以及在获客及用户忠诚度方面的投入,将进一步区划公司在市场中竞争地位,加速未来成长。”