跨境电商,作为全球化经济的活跃参与者,正日益成为全球贸易的前沿力量。它们在跨越国界、连接不同市场的同时,也面临着不同国家或地区税务合规的复杂性。合规架构的精心搭建,对于这些企业来说,不仅是确保业务顺畅进行的前提,更是其财税合规的坚实基石。

一、跨境电商企业的特点与财税合规的挑战

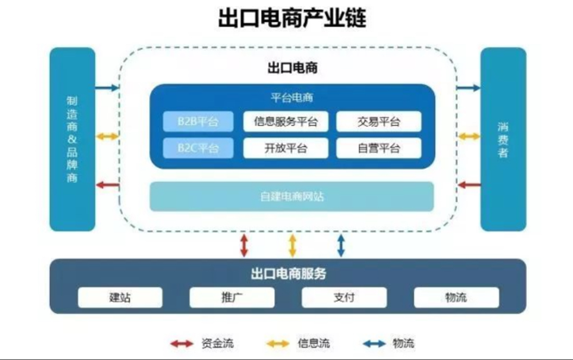

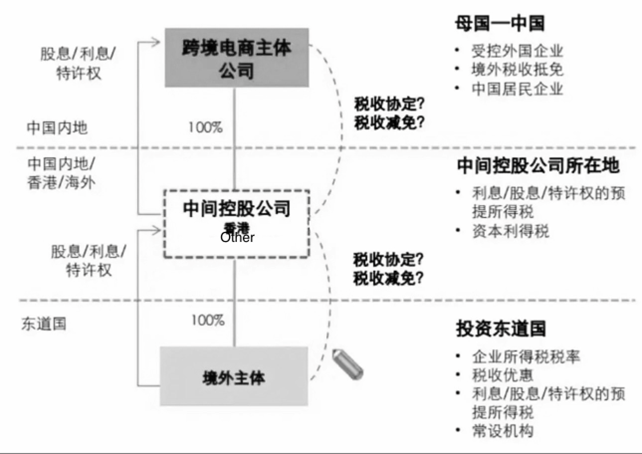

跨境电商企业具有交易链条长、涉及环节多、跨境交易频繁等特点。这些特点使得企业在进行财税管理时,需要考虑不同国家的税收政策、法律法规以及国际贸易规则。此外,跨境电商企业往往拥有多个店铺、多个公司,甚至涉及香港公司和境外公司,这增加了财税管理的复杂性。

二、合规架构设置的必要性

合规架构的设置对于跨境电商企业至关重要。首先,它可以为企业提供一个清晰的运营框架,帮助企业在不同国家或地区进行合规的财税申报。其次,合规架构有助于解决资金回款和账务管理问题,尤其是在多个店铺和公司之间。此外,合规架构还可以帮助企业优化税务成本,提高资金使用效率。

三、合规架构设计的原则

在设计合规架构时,企业应遵循以下原则:

- 合法性:确保所有架构设计符合相关国家和地区的法律法规。

- 透明性:架构设计应清晰透明,便于监管机构和企业自身进行监督和管理。

- 灵活性:架构应具有一定的灵活性,以适应市场和政策的变化。

- 效率性:架构设计应提高企业运营效率,降低管理成本。

四、合规架构设计的关键要素

- 主体公司设置:主体公司是企业运营的核心,应根据企业的业务特点和市场定位进行合理设置。

- 关联公司管理:对于拥有多个公司和店铺的企业,应通过协议等方式明确各公司之间的关系和责任。

- 资金流管理:合理规划资金流,确保资金的合规使用和回款。

- 税务筹划:根据各国税收政策,进行合理的税务筹划,降低税务成本。

五、合规架构设置的实践案例

以易税通的课程为例,通过资深咨询师的1v1合规架构诊断,企业可以获得个性化的架构设计方案。例如,通过设立主体公司并与其他公司进行协议关联,企业不仅可以解决个人账户收款问题,还可以实现多个公司财务报表的合并,从而更好地掌握公司的经营和发展状况。

六、合规架构设置的持续优化

合规架构不是一成不变的,企业应根据市场环境、政策变化以及自身发展需要,不断优化和调整合规架构。同时,企业还应加强与财税顾问的合作,及时获取最新的财税信息和建议。

结语

跨境电商企业在全球化的浪潮中,合规架构的设置是确保财税合规、稳健运营的关键。通过合理设计和不断优化合规架构,企业可以在遵守各国法律法规的同时,有效管理财税风险,实现可持续发展。

易税通是华南地区著名的跨境财税服务机构, 拥有专业团队,提供美国、加拿大、欧洲、日本、香港、新加坡、BVI、开曼,塞舌尔、百慕大,东南亚等境外公司注册、海外税务咨询、ODI、海外本土税务设计等境外财税解决方案,为跨境企业提供全球财税合规保障,为企业主和高管及其家庭制定税务身份与发展规划,助力跨境卖家出海,财税无忧。欢迎有需要的企业和个人咨询关注。

本文作者: 易税通首席经济师 Mr. Mark

跨境易税通

跨境易税通