在全球商业竞争日益激烈的环境中,选择适合企业发展的税收制度至关重要。新加坡作为一个优越的商业中心,其公司所得税制度备受关注。

图源:网络

本文将深入探讨新加坡公司所得税的税率结构,并且介绍新加坡公司相关的税务优惠政策以及计算方法。

一、新加坡企业所得税

税率:17%。

纳税主体:对于在新加坡注册的外国公司或在新加坡境外成立注册的外国公司,需要缴纳企业所得税。

应纳税收入:是根据企业在新加坡累积或源自新加坡;或者从新加坡境外收到的营业所得、股息、利息、租金、特许权使用费等属于收入性质的收益。

税务年度:根据公司上一个财政年度的收入纳税,税务年=财务年+1。例如在2020年的财政年度,新加坡公司所赚取的收入需要在2021年进行纳税。

归档保存:新加坡公司必须保存相关的财务源文件、会计记录、银行对账单等他交易记录,至少5年时间。

申报期限:新加坡公司需要在财务年结束后3个月内,向税局申报预估应课税收入(ECI)

迟缴或不缴税款的后果:申报后新加坡税务局会出报税回执NOA,如果公司未能在缴款到期日之前付款(通常为1个月),IRAS会向公司收取逾期罚款,金额为未缴税款的5%。如果在征收5%的逾期罚款的60天后仍未缴纳税款,该公司可被处以每月1%的额外罚款。每满1个月未缴的税款,将被追加1%的罚款,逾期罚款最高为未缴税款的12%。情节严重者,甚至会采取相应的法律行动。

二、新成立公司的免税计划

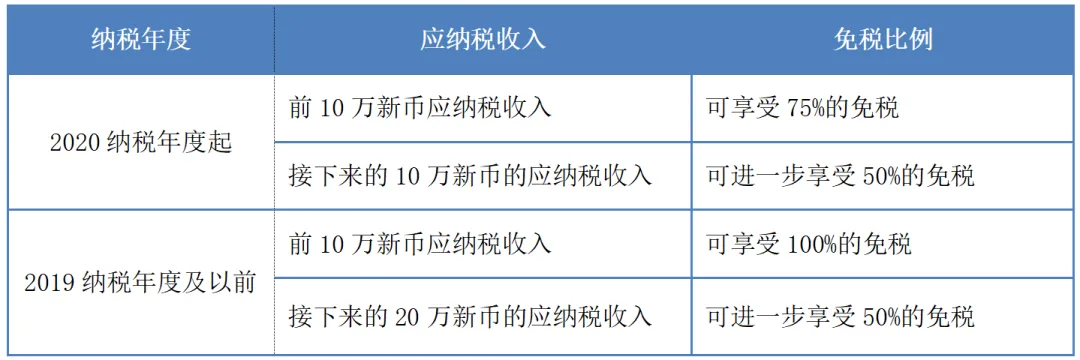

新加坡为了支持本地新创企业的发展,根据在2018年修订的免税计划,符合条件的公司,连续前3个纳税年度的免税计划如下:

案例一

A公司的应纳税收入为20万新币,且在前3个课税年中,该课税年在2020课税年或之后。

应纳税收入的首10万新币,免税额为7.5万新币;接下来应纳税收入中10万新币,免税额为5万新币。

总结,每个纳税年,在20万新币应纳税收入中,最高免税额为12.5万新币,相当于62.5%的免税比例。

案例二

B公司的应纳税收入为30万新币,且在前3个课税年中,该课税年在2019课税年或之前。

应纳税收入的首10万新币,免税额为10万新币;接下来应纳税收入中20万新币,免税额为10万新币。

总结,每个纳税年,在30万新币应纳税收入中,最高免税额为20万新币,相当于66.7%的免税比例。

三、新成立公司免税计划的资格

所有新成立的公司都有资格享受免税计划,但以下情况除外:

1. 主要业务为投资控股的公司

2. 从事房地产开发以供出售、投资的公司

新成立的公司必须:

1. 在新加坡注册成立

2. 在该年度成为新加坡税务居民

3. 在整个年度评估基准期内,其股东不超过20名,其中所有股东均为个人或者至少1名个人股东持股至少10%

四、公司部份免税计划

根据在2018年修订的免税计划中,当公司成立超过3年后,符合条件者,可以申请部份免税计划:

案例三

C公司的应纳税收入为20万新币,公司成立超过3年,且该课税年在2020课税年或之后。

应纳税收入的首1万新币,免税额为0.75万新币;接下来应纳税收入中19万新币,免税额为9.5万新币。

总结,每个纳税年,在20万新币应纳税收入中,最高免税额为10.25万新币,相当于51.25%的免税比例。

案例四

D公司的应纳税收入为30万新币,公司成立超过3年,且该课税年在2019课税年或之前。

应纳税收入的首1万新币,免税额为0.75万新币;接下来应纳税收入中29万新币,免税额为14.5万新币。

总结,每个纳税年,在30万新币应纳税收入中,最高免税额为15.25万新币,相当于50.83%的免税比例。

新加坡建立完善的税务制度和激励政策,为许多新创企业提供支持。通过了解和充分利用这些计划,可以为企业减少税务负担,快速发展。

孚锐商务

孚锐商务