日前,纬狮物流企业发展总监及拉美俱乐部特聘讲师Harold Chen受邀出席《全球短视频大会》,发表题为“从电商红利到利润,拉美市场的战略转变”的演讲。上篇文章深入剖析了拉美消费趋势变迁,并从宏观市场数据和电商平台发展历程及市场占有率等方面深度解析了拉美市场。

本篇文章将从“拉美供应链重塑”这一主题展开,帮助卖家更深入地了解拉美市场,布局拉美市场,挖掘拉美市场的潜力,深入耕耘拉美市场,从而对拉美市场的现状有更为明确的认识。

随着政策调整和时间变迁,全球供应链产生了显著变化。大多数TEMU供货商依然保留了工贸一体化模式,以及工厂为主导的卖家。近年来,外贸出口受到了一定程度的冲击,近岸外包成为热点议题之一。

众多美国企业已将部分产业转移至墨西哥,特别是汽车制造行业。此举推动了墨西哥汽车产业链的完善,也带动了汽配、易损件、全车件等相关配套产业的发展。

据数据显示,墨西哥通过近岸外包实现的商品贸易值提升了353亿美元,墨西哥全年总出口达到了700多亿美元,增幅接近一半。紧随其后的是巴西,增长了78亿美元。

随着近岸外包的转移,中国至美国的出口额过去几年间呈现下滑趋势。出口份额从19%下降至14.9%。然而,与拉美国家,特别是金砖国家的贸易关系得到加强。例如,中国对巴西的出口额比例从2.6%上升至9.1%,而对墨西哥的出口额则占比2.3%。

Harold回忆道:“前段时间,在北京的墨西哥驻华大使馆拜见了使馆官员。据使馆官员透露,过去一年中,中国已在墨西哥投资建立了超过3000家企业。根据墨西哥当地政府的统计数据,截至2023年11月,中国对墨西哥的直接投资总额已经达到42亿美元,其实际投资数额远高于目前的统计数据。”

大部分的企业仍在考察调研阶段。中国工厂迁往墨西哥并非易事,包括注册公司信息、招聘本地员工、选择工厂地址等方面均需慎重考虑。墨西哥工人的工作效率相比中国工人有一定差距,并且配套生态体系尚不完善,供应链易受阻碍,导致原材料、加工等成本上升。

此外,由于关税协定的限制,使得部分生产需在墨西哥完成。例如,华为在拉美供应链中心位于墨西哥,通过墨西哥对外贸易的免税政策降低生产成本,提升产品质量。

很多中资企业采用同样的运作模式,先在墨西哥进行组装,之后逐步建立完整的生产供应链体系,这种替代生产模式与越南类似,从贸易数据来看,外包生产的趋势明显。

对于卖家朋友来说,这有何重要影响呢?

首先,墨西哥是进入拉美市场的首选之地。随着产品生态链的完善,卖家可以在当地采购,当地市场有许多季节性产品可以进行本土化采购,比如圣诞节,有大量圣诞节相关产品市场有售。

在洞察拉美供应链时,发现已有部分卖家开始在本地组织团队,同时开展多平台运营,并实行双头采购策略(中国和墨西哥)。

值得注意的是,拉美地区的物流速度在全球范围内排名靠后,中国至拉美的首程时效和清关速度均慢于美国,因此卖家采取双头采购策略以提高运输效率。

此外,墨西哥有大量华人从事线下批发和零售业务,他们的交易量庞大,卖家可以获得低价产品,同时保证时效及资金周转。

尽管华人数量在墨西哥较少,约13万人,但市场多数由本地商人采购后运往外州销售,这与美国、欧洲等地的情况形成鲜明对比。由于华人商店产品质量与价格优势,给当地市场带来了不小的冲击。

同理,从电商的角度看待,随着越来越多的消费者转向线上购物,线下的地域性交易受到了很大的影响。在线下所购买的产品经历了一个复杂的贸易流转过程,涉及到了层层加价的情况。随着电商深入该地区,拉美消费者发现电商平台的商品质量优质且价格低廉。

对于卖家而言,需要考虑的是哪些品类有红利,哪些品类存在增量?

如3C产品,在墨西哥市场中竞争已相当激烈。3C作为电商领域的一大品类,一直处于领先地位。如360Lion纬狮物流与秘鲁最大的零售商集团Intercorp合作,他们首选关注的品类便是3C。

无论是本土零售商还是中国跨境电商平台,3C仍是首选。在墨西哥和巴西市场,3C产品已在某些细分领域展开全面竞争,如小米、OPPO等品牌已建立当地分销体系。

对于大部分卖家而言,3C产品并非优先考虑对象,部分平台经理曾提到家居家具类,无论是B2B出口占比,还是B2C电商市场份额,均表明该类产品渗透率较低,主要原因在于物流困难。之前,中国跨境电商到拉美地区的物流方式主要采用空运小包。

近两年,该品类的销量在美客多上有明显提升,同时,随着物流企业的大力发展,物流渠道有很大的提升,为大件产品孕育出增量市场环境。

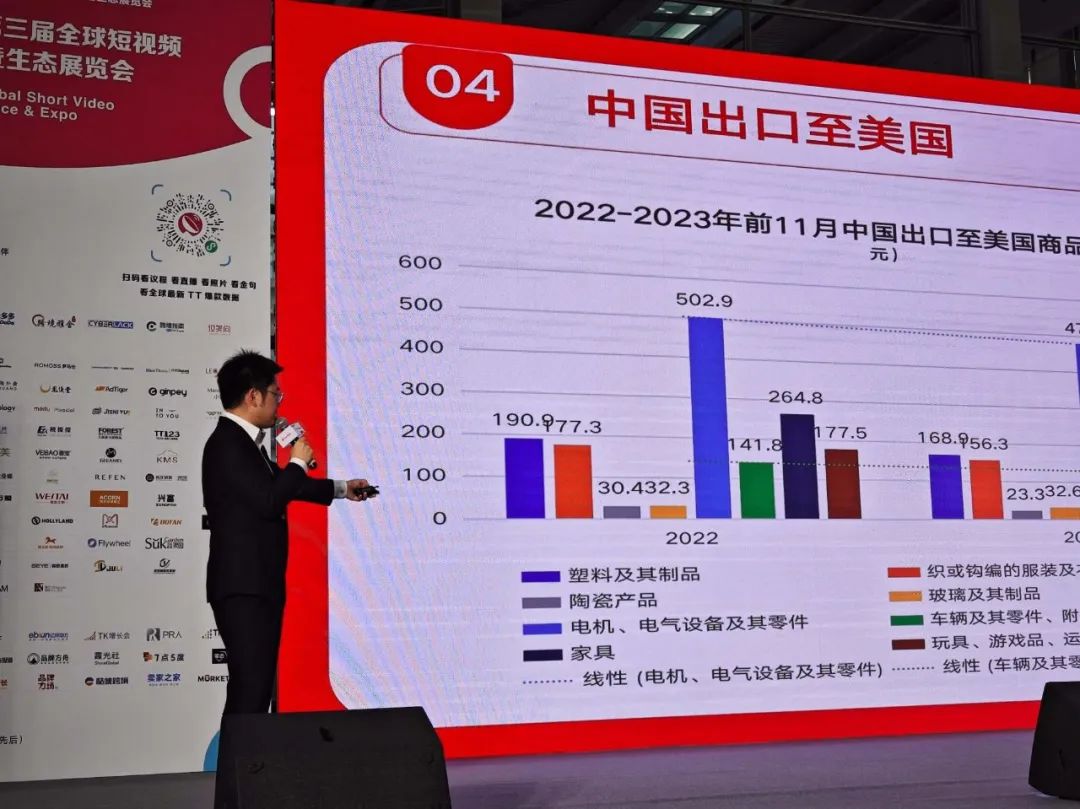

根据中美2022年前11个月贸易数据统计,中国出口至美国电机电器零部件贸易总额502亿美元,占比不到10%。从中国和美国与拉美的出口品类结构看,两者之间存在巨大的差异。在美国,最大品类占比仅为8%,而在拉美,这一数字则达到40%左右。随着贸易往来的日益成熟,必然会拓展多元化贸易。

墨西哥和巴西两国占据了中国出口至拉美的60%销售额,这一数据与当前电商市场份额基本吻合。在海关商品品类二级分类排名中,最大编号为8516160的类别即电锅、电炉、电饭煲类产品。美国市场近年来最高纪录为2021年的18.5亿美元,2023年已降至12.5亿美元。

而在巴西市场,过去几年稳步增长,从2019年的1.5亿美元增长至2.7亿美元,墨西哥市场从2600万美元增长至7650万美元。总体来看,这些产品在过去几年的拉美市场份额和比例逐步攀升。

根据相关资料显示,2023年前9个月,中墨双方贸易往来总额高达750亿美元,同比增长4.5%。同时,2022年中国对墨西哥出口前十大类产品中,电机、电气排在首位,机械设备、器具、车辆、零部件、玩具、游戏和体育用品也占有重要地位。

依据墨西哥的进口数据,中国已跃升至第二大进口来源国,比重达19.63%,价值达775亿美元,仅次于美国。考虑到中国的趋势及外部环境,预测未来五年中,中国的贸易值可能会进一步提升,甚至有望超越美国成为墨西哥的最大进口源地。然而,这并非完全取决于中国本身的发展,还受到许多外因的影响。

首先,中国企业进一步拓展海外外包业务,纷纷在墨西哥设立生产基地。这使得作为半成品和原材料的主要中国供应商,能为墨西哥创造更多的贸易额。其次,中国在电商领域的引领地位,也有助于加速该趋势的进一步增长。中国多年来一直是巴西最大贸易伙伴,而主要原因便是巴西的贸易顺差仍有很大的增长空间。尽管巴西人均GDP低于墨西哥,但人口规模更大,因此商业潜力十分巨大。

此外,从品类角度来看,尽管巴西与墨西哥在前两大板块排名接近,但其他品类仍存在差异。具体原因在于,巴西对于B2B进口征收的关税水平极高,多数品类各项税负加总高达120%以上,再加上海运费用,导致巴西市场现阶段主要以空运小包为主的B2C模式为主导。

对于巴西市场,去年8月出台的新政策PRC,此前巴西市场存在一个50美元的免税渠道,包含清关和派送服务,由巴西邮政负责。海关为避免邮政垄断,扶持商业快递和本地清关的快递公司进入市场,对原有政策进行调整。所有价格50美元以下的产品,需额外缴纳17%的ICMS流通税;50美元以上的产品,则需加征17%的ICMS和60%的关税,即相当于综合92%的关税水平。

政策实施后,对巴西跨境市场产生了显著影响。据了解,今年巴西仍在进行税务改革,预计税费将有所降低,而价格低于50美元的产品综合税率可能会有所提高。目前已有部分在巴西市场占有主导地位的卖家正在逐步实行本土化。巴西市场之大足以容纳这些额外成本,是卖家仍能在这里获取丰厚利润。

未来,受近岸外包影响,拉美供应链必将步入新阶段,促进本土供应链发展,已经布局或计划本土化的卖家将有效提升资金周转率及降低采购成本。然而,亦存在不容忽视的问题,如黑恶势力、政府作风以及本土员工积极性不足等。简而言之,本土化是未来的发展趋势,与其被动布局,不如提前规划,把握先机才能获得丰厚的回报!

360Lion纬狮物流

360Lion纬狮物流