在中文互联网平台上,有段剪辑自韩国综艺节目《非首脑会谈》的内容非常有名,该内容是关于中国、日本、韩国各国内部是如何简称三国。

中国代表说中日韩,日本代表说日中韩,韩国代表说韩日中,在韩国主持人问中国与日本代表为什么都把韩国排在最后时,两国代表均解释,是以国家实力排名。

(图片源自非首脑会谈)

在东亚文化圈内,韩国似乎一直是被其他国家排在最后的那位。而在企业与商家的出海选择上,韩国往往也是容易被忽略的市场。但被忽略,往往也意味着存在机会。

企业与商家出海韩国,有何风险与机遇呢?

一、大而分散,小而逐新

韩国,全称大韩民国,位于东北亚,实际领土约占朝鲜半岛总面积的4/9,面积9.96万平方公里。上世纪韩国政府实行“出口主导型”经济战略,推动了本国经济的飞速发展,缔造了世界瞩目的“汉江奇迹”,与香港、中国台湾、中国香港、新加坡合称亚洲四小龙。

1987年,韩国经济体就达到了全球第15位,2021年,韩国GDP总额达到1.8万亿美元,坐稳全球第10位。韩国人口有5200万,人均GDP3.48万美元,已经达到了日本人均(3.93万美元)的88.5%,也是一个高度发达的资本主义社会,消费水平较高。

互联网上曾有一个东亚怪物房的说法,意思是东亚强国云集,东亚五国任何一个国家放在世界范围内都是不可忽视的存在,但在相互对比之下,有些国家就看起来不太起眼。例如朝鲜如今的军事实力全球第20,蒙古历史上曾打到欧洲被欧洲人称为“上帝之鞭”。

韩国电商市场也是因为类似原因被忽略。

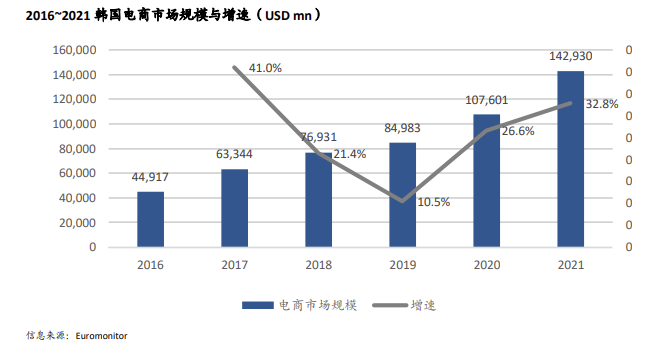

事实上,据韩联社报道,韩国的电商规模已经达到1200亿美元,是全球第五大电商市场,与整个东南亚市场相当。而据数据咨询公司Euromonitor数据显示,韩国电商市场已经达到1429亿美元,2020年、2021年增速分别达到26.6%、32.8%。

(图源海通国际)

市场增速快,且规模达到全球第五,韩国电商市场不可忽视。

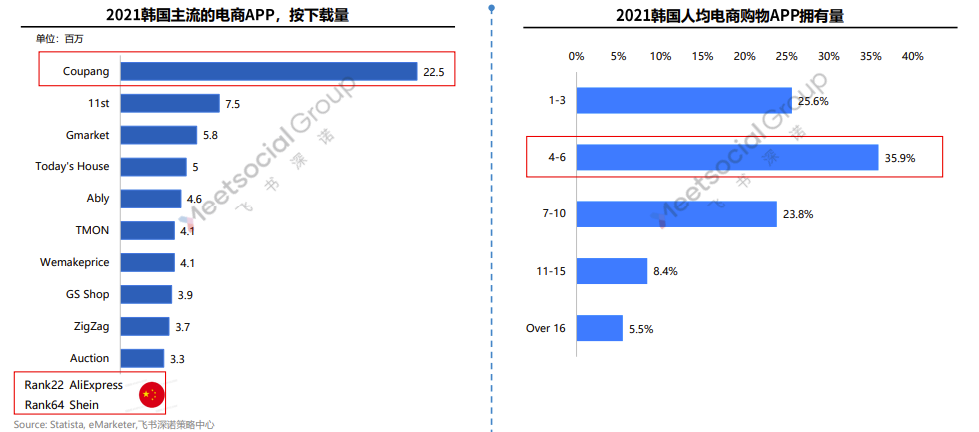

韩国热门电商平台有韩国阿里巴巴之称的Coupang、韩国互联网“大哥”Naver的Naver Shopping、ebay韩国旗下运营的Gmarket与韩国最大的电子商务拍卖网站Auction、韩国移动通信巨头SK旗下的11Street、乐天集团旗下的韩国乐天、1996年就成立的Interpark等。

可以看出,韩国电商平台背后玩家多种多样,通讯巨头、线下零售巨头、传统互联网等均能在韩国电商市场获得一席之地。且电商形式也多种多样,不仅有综合类电商平台,一些小众细分领域的电商平台也很有存在感。

据Statista数据显示,以2020年GMV计算,排名前五的电商平台及市场占有率分别是Naver18.7%)、Coupang(17.3%)、eBay Korea(9.8%)、Tmon(6.5%)、11Street(5.9%),other占比高达41.8%。

从各平台的市场占有率来看,韩国电商市场格局属于分散型竞争市场。从最新消息看,2022年上半年,Coupang的GMV超过了Naver,eBay 韩国也已经被新世界集团收购,改名为Gmarket Global,韩国电商市场仍处在竞争当中,没有垄断型企业出现。

值得一提的是,韩国电商市场丰富的电商形式,或许韩国消费者的偏好有关。

据飞书深诺发布的《2022年韩国电商与服装市场洞察报告》显示,韩国消费者青睐综合类购物网站,单一品类购物APP、折扣网站APP也占一席之地;2021年韩国人均电商购物APP以4-6个居多,近四成用户拥有7个以上购物APP。

(图源飞书深诺)

不过,与国内对比来看,韩国电商市场的玩家量级很小。

作为国内会员电商的老玩家,千万级月活的唯品会始终处于第二梯队,追不上淘宝、京东,还被后来者拼多多超过。

而韩国电商市场月活百万已经是很大的电商平台。数据显示,2021年9月Coupang的访客量达到约627万,居韩国各大电商平台之首,紧随其后的是Gmarket,达到620万。

韩国电商平台量级虽小,但也在积极推动电商商业模式的创新。

据公开信息显示,2020年3月,Naver Shopping就为卖家推出了“Naver Shopoing Live”平台,并在7月正式成立了“Shopping Live”。Coupang也在今年推出了“Coupang Live”支持卖家进行直播带货。

韩国消费者对直播带货的接受度也很高。据首尔市今年公布的调查数据显示,有57.9%的市民回答“使用过”直播购物,比2020年调查的结果(27.4%)增长近2倍。

整体来看,韩国电商市场很大,但比较分散。各玩家量级虽小,但也在积极推动商业模式创新。

二、基础完备,机遇昭彰

电商本质上是基于互联网的线下零售转线上,是对线下零售三要素“人货场”重构之后的创新。分析韩国电商市场是否可以进入,或许我们也可以从人、货、场三方面来分析。

人即消费者。

韩国互联网普及率本就处于高位,数据显示,2020年韩国的互联网普及率为97%。在疫情等因素的推动下,韩国的电商用户渗透率近两年持续增长,2022年预计为77%,到2025年预计上升至83%。2022年网购用户约为4000万,预计到2025年将增长至4300万。

不同于日本消费者对线上零售的保守,韩国消费者对电商的接受度较高,这也就造成了韩国人口基数虽小于日本,但电商用户渗透率却高于日本。国际货币基金组织预测,到2026年,韩国的电商市场规模或领先日本市场约12%。

值得一提的是,在独身主义以及奢侈品营销等影响下,韩国消费者对于高客单价的商品接受度较高。据Statista数据显示,2021年,韩国电商的人均年度客单价贡献达到2734美元,远高于日本的1134美元,且高于欧洲各国。

韩国消费者对于电商的接受度以及高消费水平对于跨境商家来说无疑是机会所在,且韩国跨境电商用户规模渗透率有很高的增长空间。数据显示,2017-2021韩国跨境电商用户规模年复合增长率为9.3%,2021年韩国跨境电商用户规模渗透率为18.8%,距离韩国电商用户规模渗透率有百分之五十多的增长空间。

货即商品。

需求决定供给,韩国消费者的需求决定了商品供给方面存在的机会。

据Statista数据显示,韩国消费者选择网购的原因排名第一的是性价比高(44.5%)。

另外,据韩国银行数据显示,2022年6月衡量消费者对经济表现的乐观程度的综合消费者信心指数(CCSI)为96.4,相较5月份下跌6.2%。韩国消费者正受困于通货膨胀,生活成本压力急剧上升。

性价比与通货膨胀的影响下,物美价廉的中国商品成为韩国消费者的新选择。

去年央视财经关于中国双十一活动吸引韩国年轻人的报道中,接受采访的韩国首尔市民就表示:在韩国购买一件毛衣要的十万韩元(约合人民币540元),在中国的电商平台上则只要两三万韩元。就算把关税、配送费算在内,也比韩国便宜不少。

场是人与货匹配的地方。

场分两种,一种是商品信息到达消费者的营销场,一种是商品到达消费者的销售场。

营销场方面,据商业咨询公司We are social调查数据显示,有37%的韩国消费者选择搜索引擎作为发现研究新品牌的主要途径,此外电视广告、海淘论坛、比价网站等也扮演重要角色。

而Naver是韩国最大的搜索引擎,且旗下还有如同百度贴吧的Naver Café、与微信类似的Line,这家企业是进入韩国市场不可忽略的互联网平台。

在社交媒体方面,YouTube以91.2%的社媒渗透率占据头部位置,此外Instagram、Facebook、Twitter、TikTok等海外应用在韩国也用着这不低的活跃用户数,本土社交媒体Kakaotalk、Kakaostory也不容忽视。

值得一提的是,韩国消费者追求时尚,企业与YouTube、Instagram、TikTok等社交媒体网红合作,或许能取得意想不到的效果。

销售场方面,前文已经提到,韩国电商平台仍处于分散竞争状态,Coupang、Naver等平台处在第一梯队,小众细分平台也很有存在感,这也为跨境电商商家提供了很多选择。同时,没有寡头存在,理论上来说,亚马逊、速卖通等跨境电商平台有足够的生存空间。

除了人货场三要素方面存在的机会外,韩国电商市场的基础设施也很发达,为跨境电商玩家进入提供土壤。

在信息流方面,韩国网速常年处于世界领先水平,据Ookla报告显示,2022年第三季度韩国和阿联酋以超过500Mbps的下载速度中值领先全球。

在资金流方面,韩国是亚太地区信用卡渗透率最高的国家之一,但近几年,快捷支付也在被人们所接受。据Statista数据显示,2021年韩国市场电子钱包支付方式占14%,预计2025年将增长至26%,韩国本土电子钱包玩家包括KaKao Pay、NaverPay、TossPay等。

在物流方面,韩国物流快递行业格局比较分散,国内外玩家有Hyundai Glovis、CJ logistics、LX Pantos等,去除前五名的市场占有率为59.1%。

物流行业分散,企业竞争激烈,反而会降低物流价格,提升物流服务质量。据飞书深诺收集WorldBank的数据显示,韩国2018-2020年物流指数3.73,位列全球23位,本土物流时效性相对较好。

(图源飞书深诺)

值得一提的是,相较于欧美市场,韩国距离国内很近,在物流时效、物流费用方面更具优势。

对于中国跨境电商商家来说,韩国消费者的消费能力、物美价廉的中国商品、分散的社交媒体及电商平台、完善的基础设施等,都是进入韩国市场的机遇。

三、风险确存,曙光初现

韩国电商市场确实是被忽视的市场,存在着明显的机遇,但也存在着一些风险。

一方面,由于铺货跨境卖家的野蛮生长,造成韩国主流电商平台开始限制中国卖家,且为中国制造商品在韩国消费者心中的形象蒙上一层阴影。

据媒体报道,今年年中,中国卖家售卖假冒伪劣产品遭到韩国本土买家集体起诉,为了解决假货泛滥问题,Naver、Coupang、乐天等韩国电商平台均紧急出台相应措施收紧海外卖家入驻。

另一方面,跨境电商平台在韩国生存并不容易。

原本韩国电商市场占据市场优势地位的跨境电商平台就是eBay韩国,但如今也已经被韩国本土企业收购,可见韩国电商市场格局更偏向本地化。

且韩国本土电商平台也有着极强的竞争力。以Coupang为例,据Export2Asia披露,70%的韩国人住在距离Coupang物流中心10分钟车程的范围内,Coupang物流运力尤其是最后一公里交付能力在韩国几乎是“天花板”级别。

此外,韩国电商市场本身的人口基数也决定了韩国电商市场的上限所在。

韩国电商市场的机遇与风险都很明显,不过,从一些出海企业在韩国的表现来看,已经有企业抓住了韩国电商市场的机遇。

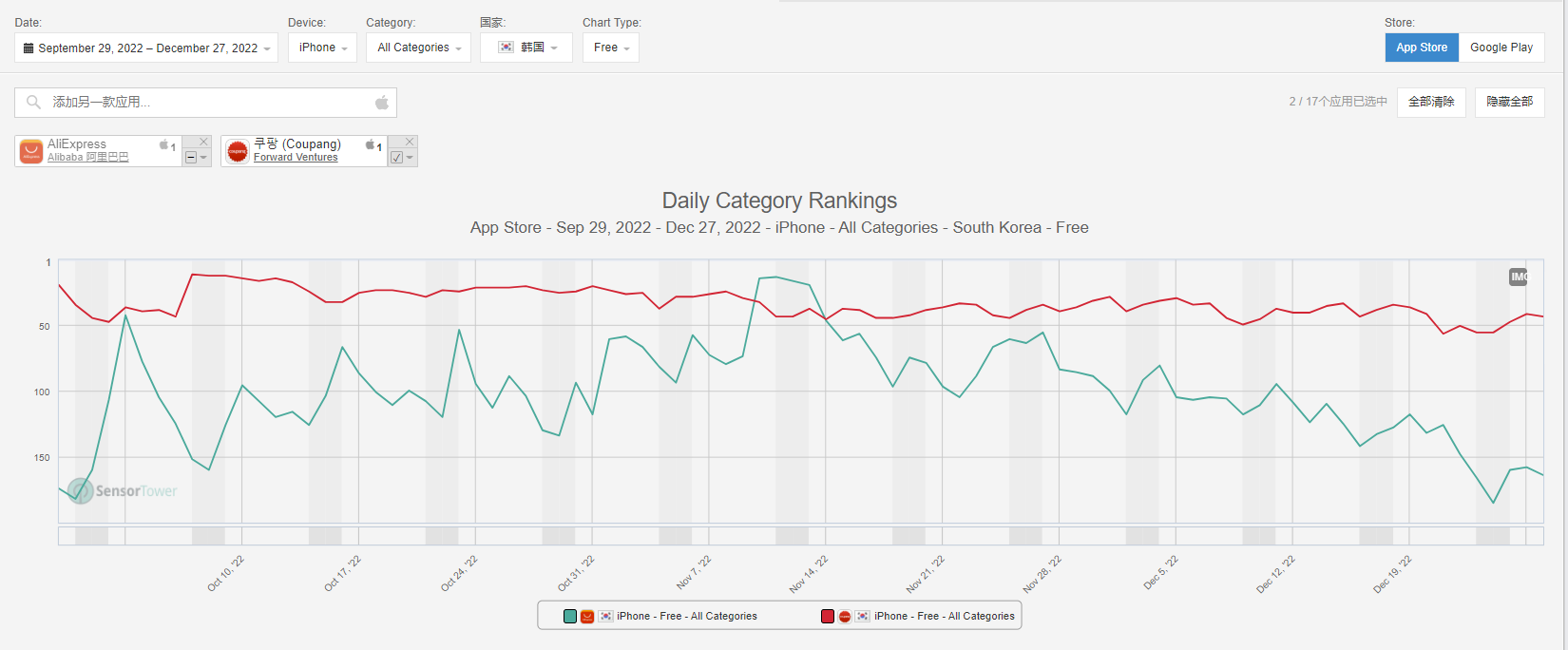

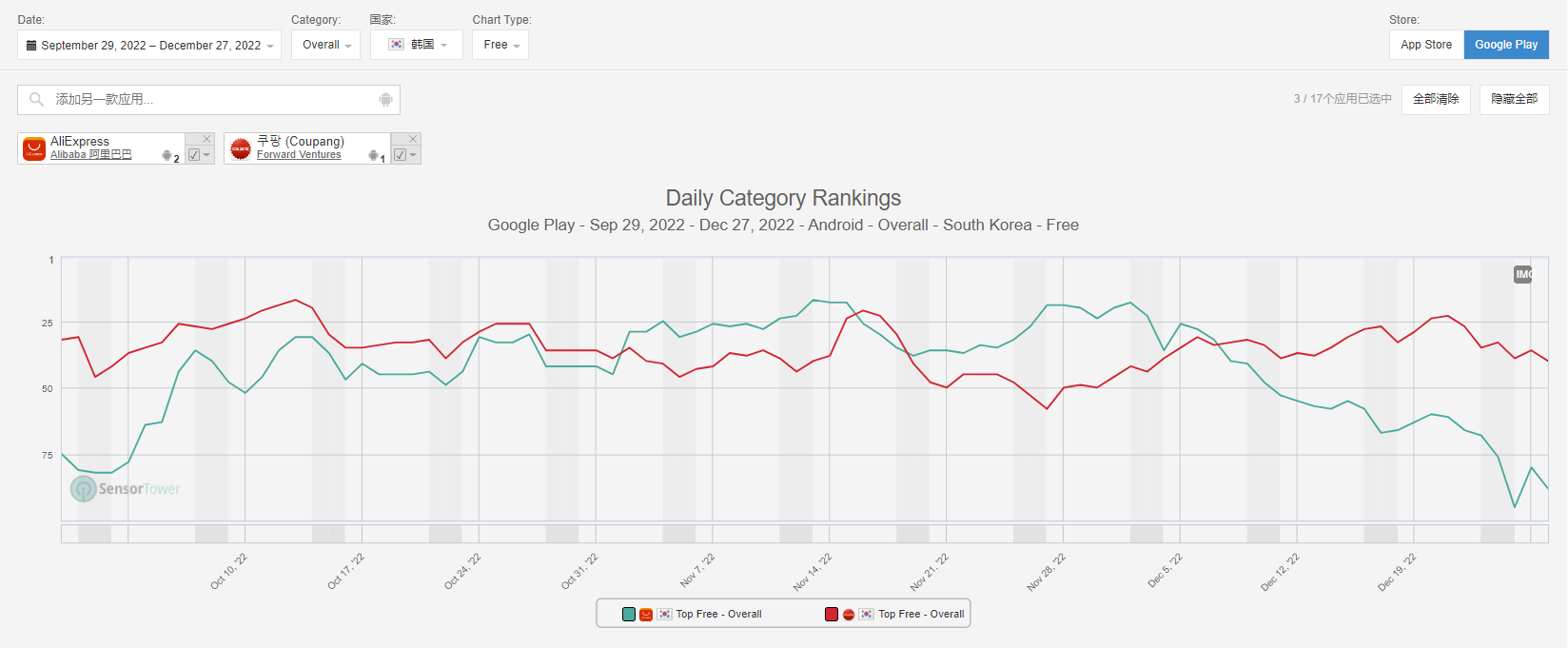

据移动数据平台App Annie统计,阿里速卖通在双十一及十二月中旬两次登上韩国市场购物类APP下载排行榜第一位,超过当地电商平台Coupang。

而速卖通能在韩国电商市场获得成功,离不开近年来对韩国市场的投入。

物流方面,速卖通在山东建仓,将物流时效提升至3-5个工作日;支付方面,速卖通与Kakao Pay、Naver Pay、Toss Pay以及七大银行合作;营销方面,开展百亿韩元补贴,线下150个地铁站点投放广告;销售方面,在首尔开设韩语客服中心,与韩国头部直播平台Neighbor live streaming、Africa TV进行直播电商合作。

积极融入韩国电商市场,促成了速卖通在韩国的成功。

不过,当补贴退后,电商促销节过去,速卖通后续能否保持还有待观望。

据移动数据分析平台Sensor Tower最近90天速卖通与Coupang在购物品类排名变化对比来看,速卖通的曲线明显存在波峰波谷,随着电商促销节过去,速卖通的排名也在下降。

(Sensor Tower最近90天APP Store速卖通与Coupang每日品类排名对比)

(Sensor Tower最近90天Google Play速卖通与Coupang每日品类排名对比)

进入韩国市场存在风险,不过速卖通的成功,也算是为跨境电商商家进入韩国增加了一个不错的电商渠道。

结语:

前段时间,蜜雪冰城在韩国开店的消息传回国内,一杯柠檬水2000韩元,约合人民币10元左右,远低于韩国同行的价格。有住在附近的中国视频博主拍摄蜜雪店前排长龙的盛况,博主趣言,蜜雪已经快把开在附近的韩国奶茶店干倒闭了。

与蜜雪冰城一样,中国跨境商家进入有明显的价格优势。明晰自己的优势,借助韩国电商市场完善的基础设施,相信商家们都能像蜜雪冰城一样,征战韩国,取得胜利。

大数跨境

大数跨境